近日,宜信财富发布了《2020年下半年资产配置策略指引》(下称《指引》)。

《指引》认为,在今年下半年,全球复产复工的大趋势不会变,加上全球财政和货币政策宽松的方向明确,因此相信市场仍会存在相当的风险偏好。但考虑到全球新冠疫情尚未见顶,部分地区和国家甚至可能会有反弹以及潜在的地缘冲突等等的问题依然值得警惕,这些问题在主要市场风险资产估值仍然较高的情形下,投资人的投资策略需要更为谨慎。

《指引》预期,下半年传统资产的整体回报将较为波动,高配另类资产将有助于提升资产组合整体回报的稳定性。同时《指引》建议,投资者应做好全面的资产配置、以更好地应对不确定性。

大趋势:中国复苏一枝独秀 境外反弹可期

《指引》预期下半年全球疫情缓和,全球经济逐步重启、各国逐步复苏是大趋势。

宜信财富首席经济学家、资产配置策略研究负责人李琳博士表示,基于疫情的基准假设,主要国家中,中国经济仍将继续领跑全球,这是中国疫情稳定以及投资撬动增长的带来的成效。李琳预计,中国二季度 GDP 同比增速有望从一季度的-6.8%提升至2.2%。

而在下半年,《指引》认为,中国境内的固定资产投资仍是经济恢复的重要引擎。其中包括新基建在内的基建投资、房地产开发投资将继续发力。预期下半年 GDP 同比增长 6%左右,2020 年全年GDP 增速为 1.8%。远好于美欧等国的GDP显著负增长。

从世界范围看,中国的复苏也将让与中国经济联系紧密的东南亚国家和部分大宗商品出口国充分受益;而欧美等主要发达国家将在下半年复苏,增长表现或好于新兴市场国家,庞大的政策刺激力度和疫情较早缓和是欧美复苏的最主要原因。

薄弱环节限制经济修复的力度

《指引》表示,由于疫情的影响在下半年还会持续存在,经济重启是渐进的、各国经济重启也是不同步的。同时,全球经济还存在一些脆弱的地方,也将限制经济修复的力度。

各国经济重启的不同步将使得全球供应链难以很快修复,对全球生产形成一定的制约,全球贸易的恢复力度也同样被限制。全球供应链的三大核心,在中国、美国和德国复产复工时间不同步。中国在一季度受到疫情最严重打击,一季度末逐步复产复工,美国、德国受到疫情的第二波冲击,较中国稍后重启经济。更为糟糕的是,新兴市场当前正面临加剧的疫情转播,疫情还未见拐点。南美、 南亚、非洲等新兴市场国家在全球供应链中是初级产业和制造业的主要提供者,这些国家更为滞后的经济恢复将推后全球供应链的修复。

李琳预期下半年全球贸易在二季度的低位上反弹,但由于各个国家不同节奏的逐步解封 - 意味着各国需求和运输能力难以大幅回升,这将限制全球贸易量提升的程度。假设全球经济一次疫情冲击,OECD 预测全球贸易量在 2020 年将萎缩 9.5%, 并且,全球贸易量在 2021 年年末也回不到 2019 年四季度时的水平。

李琳表示,整体看有若干薄弱环节将会限制下半年经济复苏的强度:1、由于疫苗最快在明年年初批量使用,下半年疫情负面影响仍在。2、由于处于疫情不同阶段或重启政策下,各个国家的重启步伐并不同步,全球供应链短期内难以完全修复。3、全球居民储蓄率上升,消费意愿偏低。 4. 居民部门和非金融企业部门债务水平较高,限制未来的消费和投资活动。

展望2020下半年大类资产配置

下半年市场风险偏好仍在,但投资策略需更趋谨慎。

新冠疫情的爆发强化了一些行业的长期投资价值,这些行业包括生物科技、医药、数字化服务、科技等行业。《指引》建议,投资者可以通过股市、债市、私募股权投资等多渠道投资这些行业。

从投资策略看,《指引》认为,低利率的环境将在下半年延续,利好回报稳健的房地产私募资产;私募股权与高科技领域等具有长期投资价值行业的良好结合,是投资者把握未来十年科技创新红利的绝佳渠道。在下半年存在多重不确定性下,传统资产的回报波动性大概率提升,高配包括私募地产、私募股权、对冲基金等另类资产,可以提升资产组合整体回报的稳定性,因为这些资产的回报和传统的股债回报间的相关性小。同时,优选的私募股权投资往往带来高位的长期回报,能帮助提升整个资产组合的长期回报。

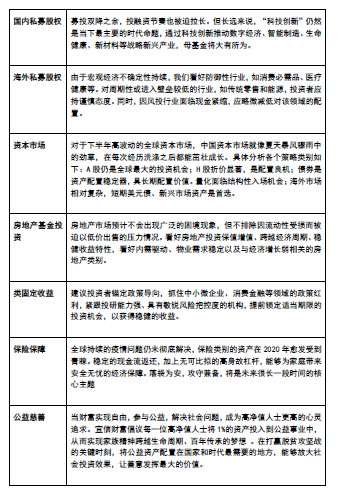

具体到各大类资产,《指引》2020年下半年投资策略观点总结如下: